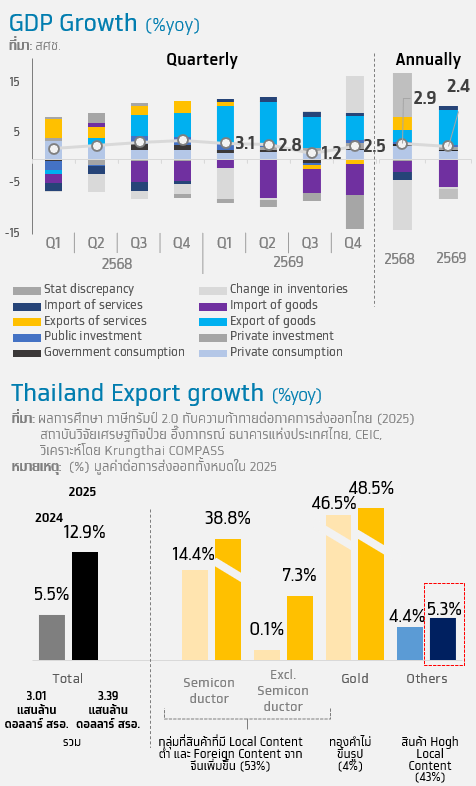

เปิดศักราชปี 2569 มาไม่ทันไร ตัวเลขเศรษฐกิจไทยส่งท้ายปี 2568 ก็ออกมาให้เราได้ใจชื้นกันบ้าง เมื่อสำนักงานสภาพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) หรือสภาพัฒน์ รายงานตัวเลขจีดีพีไตรมาส 4 ปี 2568 ขยายตัวถึง 2.5% (YoY) ซึ่งถือว่าเร่งตัวขึ้นจากไตรมาสก่อนหน้าที่ขยายตัว 1.9% ส่งผลให้ภาพรวมเศรษฐกิจไทยทั้งปี 2568 ปิดดีลไปได้ที่การเติบโต 2.4%

แต่ในฐานะนักธุรกิจและนักการตลาด ตัวเลขที่พุ่งขึ้นนี้บอกอะไรเราบ้าง? และในปี 2569 ที่กำลังดำเนินอยู่ เราต้องเตรียมรับมือกับ “ความผันผวน” อย่างไร วันนี้ Thumbsup จะพาไปแกะรอยข้อมูลจาก Krungthai COMPASS และสภาพัฒน์ เพื่อหาคำตอบกัน

เจาะเครื่องยนต์เศรษฐกิจ Q4/2568 อะไรคือตัวขับเคลื่อน?

ในไตรมาสสุดท้ายของปีที่ผ่านมา เศรษฐกิจไทยได้รับอานิสงส์จาก 3 เครื่องยนต์หลัก

- การลงทุนภาคเอกชน (Private Investment): ขยายตัวโดดเด่นถึง 6.5% โดยเฉพาะหมวดเครื่องจักรและอุปกรณ์ที่โต 6.8% และที่น่าจับตามองคือ “หมวดก่อสร้าง” ที่กลับมาขยายตัวเป็นครั้งแรกในรอบ 7 ไตรมาส ที่ 4.8% สะท้อนให้เห็นว่าภาคอสังหาริมทรัพย์และโครงการเชิงพาณิชย์เริ่มกลับมาเคลื่อนไหวอีกครั้ง

- การบริโภคภาคเอกชน (Private Consumption): เติบโต 3.3% โดยมีพระเอกคือกลุ่มสินค้าคงทนอย่าง “รถยนต์” อย่างไรก็ตาม ต้องโน้ตไว้หนาๆ ว่าส่วนหนึ่งมาจากปัจจัยชั่วคราว เช่น มาตรการสนับสนุนรถไฟฟ้า (EV) ที่จะสิ้นสุดลง และการเร่งซื้อรถก่อนการปรับขึ้นภาษีสรรพสามิตใหม่ในปี 2569

- การลงทุนภาครัฐ (Public Investment): กลับมาผงาดขยายตัวถึง 13.3% หลังจากที่หดตัวในไตรมาสก่อน ตามการเร่งเบิกจ่ายงบประมาณของรัฐบาล

เบื้องหลังตัวเลขการส่งออก “โตจริง” หรือแค่ “ภาพลวงตา”?

หากดูตัวเลขการส่งออกปี 2568 จะเห็นว่าโตสูงถึง 12.9% แต่ถ้าเราเจาะลึกลงไป ข้อมูลจาก Krungthai COMPASS ระบุว่า หากตัดสินค้าที่มี Local Content ต่ำ (เช่น ทองคำ หรือสินค้าที่นำเข้าจากจีนมาประกอบเพื่อส่งออก) การส่งออกจริงของไทยจะขยายตัวได้เพียง 5.3% เท่านั้น นอกจากนี้ อัตราการใช้กำลังการผลิต (CapU) ในปี 2568 ยังลดลงเหลือเพียง 58.7% ซึ่งต่ำที่สุดนับตั้งแต่ปี 2564 เป็นสัญญาณเตือนว่าการส่งออกที่ดูเหมือนโตแรง อาจไม่ได้กระจายรายได้ไปยังภาคอุตสาหกรรมในวงกว้างเท่าที่ควร

ปี 2569 ปีแห่งความท้าทายจาก “กำแพงภาษีสหรัฐฯ”

สภาพัฒน์คาดการณ์จีดีพีปี 2569 ไว้ที่ 1.5% – 2.5% (ค่ากลาง 2.0%) ในขณะที่ Krungthai COMPASS มองที่ 1.8% โดยมีตัวแปรสำคัญคือความไม่แน่นอนทางการค้าของสหรัฐฯ

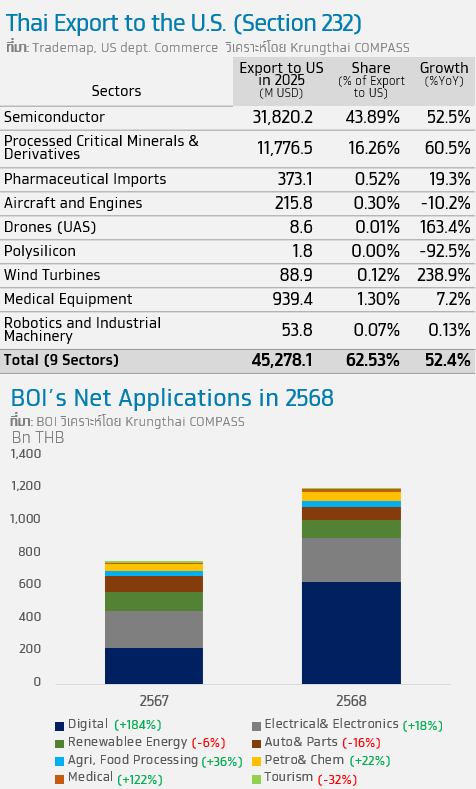

- Reciprocal Tariff & Sectoral Tariff: สหรัฐฯ มีแนวโน้มบังคับใช้มาตรการภาษีที่เข้มข้นขึ้น โดยเฉพาะสินค้ากลุ่ม Semiconductor ที่ขยายตัวสูงถึง 52.5% ในปีที่ผ่านมา และเป็นสินค้าที่ไทยส่งออกไปสหรัฐฯ มากถึง 44% ของมูลค่ารวม หากโดนกำแพงภาษี Section 232 เข้าไป อาจกระทบต่อรายได้ส่งออกของไทยอย่างเลี่ยงไม่ได้

แสงสว่างที่ปลายอุโมงค์ BOI และ New S-Curve

แม้จะมีความเสี่ยงด้านการส่งออก แต่ “การลงทุนภาคเอกชน” ยังเป็นความหวังใหม่ โดยในปี 2568 ยอดขอรับการส่งเสริมการลงทุนจาก BOI พุ่งสูงถึง 1.35 แสนล้านบาท (จาก 2,421 โครงการ) ขยายตัวเพิ่มขึ้นถึง 66% กลุ่มธุรกิจที่น่าจับตาที่สุดคือ

- อุตสาหกรรมดิจิทัล (Digital): เติบโตแรงสุดถึง 184%

- การแพทย์ (Medical): เติบโต 122%

- เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์: เติบโต 18%

สัญญาณเหล่านี้บอกเราว่า นักลงทุนต่างชาติยังคงมองเห็นศักยภาพของไทยในด้านเทคโนโลยีและการเป็นฐานการผลิตสมัยใหม่ ประกอบกับความเชื่อมั่นหลังการเลือกตั้งที่เห็นทิศทางการจัดตั้งรัฐบาลที่มั่นคง จะเป็นแรงส่งสำคัญให้เกิดการลงทุนจริงได้เร็วขึ้น

ปี 2569 ไม่ใช่ปีที่ “ง่าย” แต่ก็เต็มไปด้วย “โอกาส” สำหรับคนที่ปรับตัวทัน

- จับตานโยบายสหรัฐฯ: ใครที่พึ่งพาตลาดสหรัฐฯ เป็นหลัก โดยเฉพาะกลุ่ม Semiconductor และชิ้นส่วนอิเล็กทรอนิกส์ ต้องเริ่มมองหาตลาดสำรองหรือแผนรับมือภาษี

- เกาะกระแส Digital Transformation: ยอด BOI ในกลุ่มดิจิทัลที่พุ่งสูงสะท้อนว่า Ecosystem ในไทยกำลังเปลี่ยนไป ธุรกิจที่นำ Tech มาใช้จะมีความก้าวหน้าได้เร็วกว่า

- ระมัดระวังหนี้ครัวเรือน: แม้การบริโภคจะดูดี แต่ปัญหาหนี้ครัวเรือนและการเข้าถึงสินเชื่อของ SME ยังเป็นจุดเปราะบางที่ต้องระวังในการขยายธุรกิจ